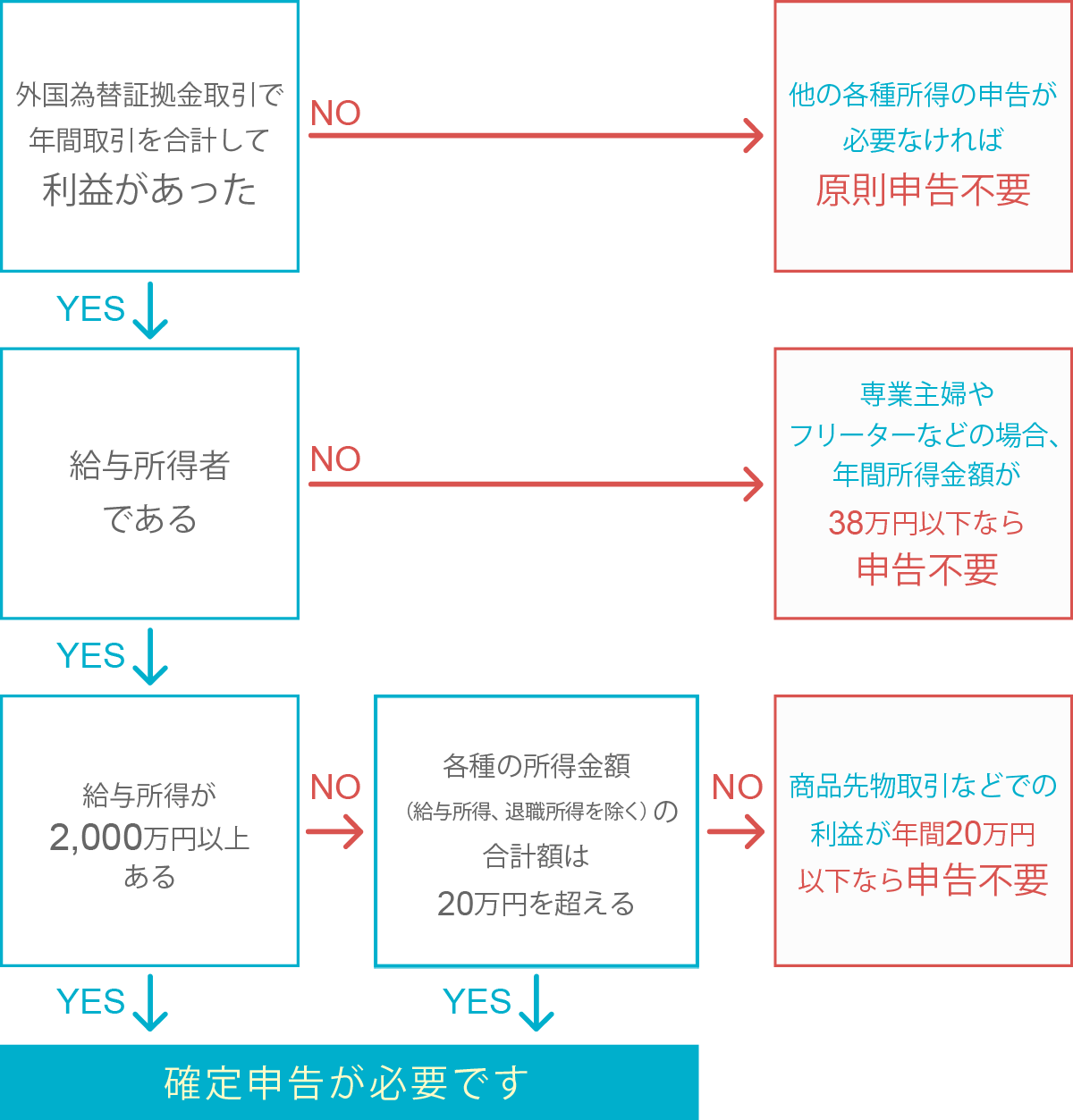

- 「確定申告」が必要な方?必要でない方?

-

注1:自営業者の方は基本的に申告が必要となります。

※本資料上の各種の所得金額とは、利子所得・配当所得・不動産所得・事業所得・給与所得・退職所得・譲渡所得・山林所得・一時所得・雑所得を指します。

※本資料は情報の正確性等について細心の注意を払っておりますが、その正確性、完全性を保証するものではありません。

今後の税制改正や政省令等により内容が変更となる場合もございます。詳しくは、税務署、税理士等にご相談ください。 - 「確定申告」とは?

- 確定申告とは、個人の方が自分の納めるべき税金の額を計算・確定し、それを税務署へ届け出ることをいいます。その年の1月1日~12月31日までの一年間で得た所得金額を「申告書」に記載し、その翌年の2月16日~3月15日の申告期間内に税務署に申告します。申告書は税務署に用意されています。

※期限以降の申告は延滞税等の追徴金が加算されますのでご注意ください。 - FX(外国為替証拠金取引)で発生した利益は課税対象?

- FX(外国為替証拠金取引)で発生した利益は「雑所得」扱いとされ、課税の対象となります。ただし、課税の対象となるのは、あくまで反対売買などの決済によって1年間に確定した売買益(スポット益およびスワップ益の合計から売買手数料を差し引いたもの)のみとなっております。したがって、仮に前年中に成立した新規ポジションであっても、年を越したポジションの含み益(未確定損益)に対しては、スワップポイントを含め一切課税されることはありません。

- 「雑所得」ってなに?

- 個人の所得に対し「所得税」が課金されますが、その「所得」は以下の10種類に区分されています。

(1)利子所得(2)配当所得(3)不動産所得(4)事業所得(5)給与所得

(6)退職所得 (7) 譲渡所得 (8) 山林所得 (9) 一時所得 (10) 雑所得

※ (10) 雑所得は(1)~(9) に該当しない所得というのがその定義です。

例えば、公的年金や、作家以外の人が受ける原稿料や講演料は雑所得にあたります。 - 確定申告における雑所得の計算ルールについて

- 雑所得はすべて合算して算出します。

例えば、外国為替証拠金取引を、複数の外為取引会社でお取引しているお客様は、それぞれの会社における取引損益のプラス、マイナスを合算します。さらに、公的年金(公的年金控除額規定あり)など、その他の雑所得を全て合算して申告します。雑所得の合算額が、年間20万円以下の場合、給与所得が2千万以下の給与所得者であれば、申告は不要です。 - 雑所得の「必要経費」って?

- 雑所得では、その所得を獲得するために生じた必要経費の支出が認められています。そして、その経費を確定申告の際に届け出ることにより、所得の総額から控除することができます。しかし、必要経費として認められる支出や、外貨で出た利益の扱いなど、管轄税務署により異なることがあります。詳細につきましては、お近くの税務署でご確認頂くことをお勧めいたします。税金についての詳細は、国税庁ホームページ「タックスアンサー」をご覧ください。

※国税庁「タックス・アンサー」はこちら - 税率と税金の金額はいくら?

- 総所得金額により異なり、所得税率は10%から37%の4段階に区分されています。

例えば「課税される所得金額」が650万円の場合には、求める税額は次のようになります。課税される所得金額

(千円未満切捨て)税率 控除額 330万円以下 10% 0円 330万円超~900万円以下 20% 330,000円 900万円超~1,800万円以下 30% 1,230,000円 1,800万円超~ 37% 2,490,000円

650万円×0.2-33万円=97万円

尚、平成19年分からは、次の様に改正されます。課税される所得金額

(千円未満切捨て)税率 控除額 195万円以下 5% 0円 195万円超~330万円以下 10% 97,500円 330万円超~695万円以下 20% 427,500円 695万円超~900万円以下 23% 636,000円 900万円超~1,800万円以下 33% 1,536,000円 1,800万円超 40% 2,796,000円 - 確定申告の書類作成ページ

- 画面の指示にしたがって金額等を入力することにより確定申告書を作成することができます。このコーナーで作成した申告書は、そのまま税務署に提出することができます。

※確定申告に関する書類作成、及び最新情報はこちら

※国税庁ホームページはこちら

FX比較(外国為替証拠金取引比較)の為替比較プラス

本サイトは広告を含みます。